2020年中国乳制品消费需求实现15年来最快增长。在需求增长和成本上升双重驱动下,下半年生鲜奶价格持续升高,全年均价同比增长3.8%。奶牛养殖盈利状况得到明显改善,年均毛利润率达到13.4%。全年乳制品进口总量328.1万t,同比增长10.4%。乳制品净进口折合原料奶1 887.2万t,奶源自给率为65.3%,连续5年下降,但是降幅连续4年收窄。综合判断,2021年生鲜奶价格回调压力增大,乳制品消费需求增速可能放缓,乳制品进口总量仍将小幅增长。为加快奶业升级发展,应着力加强市场稳定和风险防控机制建设,继续加强产业链利益联结机制建设,在规范化、标准化的基础上继续促进家庭牧场发展,在质量安全的基础上稳步推进奶农办加工及其他奶业新业态、新模式,加快推进农业供给侧结构性改革和促进优质饲料饲草种植。

1、2020年中国奶业经济发展特点

1.1 乳制品消费需求实现十五年来最快增长

如果以国内奶类总产量与折合原料奶的乳制品进口总量之和来衡量,2020年乳制品总需求达到5 431万t,与2019年相比增长8.0%,这也是2006年以来中国乳制品消费需求增长最快的一年。根据国家统计局数据,2020年全国乳制品总产量2 780.4万t,同比增长2.2%。分品种来看,液态奶总产量同比增长2.2%,干乳制品总产量同比减少0.4%。如果用国内生产量与进口量之和来衡量消费量,全年液态奶消费量2 707万t,同比增长2.9%,比2019年的同比增幅(2.1%)高了0.8个百分点。2020年,干乳制品的产量与进口量合计401.9万t,同比增长4.0%,增幅较2019年的3.2%高了0.8个百分点。

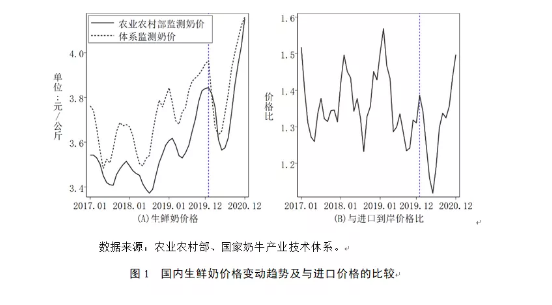

近几年,国内生鲜奶价格均呈现先降后升的变化趋势,每年上半年都有一个比较明显的季节性回调(图1-A)。2020年,生鲜奶价格继续延续该趋势特征,且与2019年变动趋势类似,即价格下降持续时间较短,价格上升幅度较大。根据农业农村部对主产省生鲜奶收购价格的监测数据,2020年生鲜奶全年平均价格为3.79元/kg,比2019年(3.65元/kg)高3.8%。具体地,2020年1月生鲜奶平均价格为3.84元/kg,比2019年同期价格(3.61元/kg)高6.4%。2月以来,生鲜奶价格持续下降,5月降到3.57元/kg的年度最低点。6月,生鲜奶价格开始反弹并持续上涨,12月达4.15元/kg,比2019年同期价格(3.84元/kg)高8.1%,创造了2015年以来的最高价格。国家奶牛产业技术体系监测的国内近200家规模养殖场的生鲜奶收购价格变化趋势与农业农村部监测结果基本一致,从1月的3.97元/kg下降到4月的3.63元/kg后持续回升,到12月份上升至4.16元/kg。总体来说,国家奶牛产业技术体系监测价格高于同期农业农村部监测价格,但在2020年两者的差距明显小于往年。2020年,国家奶牛产业技术体系各月监测价格平均比农业农村监测价格高0.09元/kg,价差比2019年低49.4%。国家奶牛产业技术体系监测牧场平均规模更大,其相对于中小规模牧场能够获得更好的销售价格,但在原料奶供求偏紧的情况下这种优势有所缩小。

从国内外价格比较情况来看,2020年国内生鲜奶收购价格依然高于进口奶粉折合原料奶的到岸价格,而且下半年国内生鲜奶价格大幅上升,二者比值大幅反弹(图1-B),国内外奶业竞争力差距有所拉大。2020年,农业农村部监测的主产省生鲜奶平均价格为3.79元/kg,进口奶粉折合原料奶的到岸价格平均值为2.91元/kg,前者比后者高30.2%。国内生鲜奶收购价与进口奶粉折合原料奶的到岸价格的比值从1月份的1.39持续下降到5月1.12的低点,但到12月该比值又上升到1.50。

1.3 饲料价格攀升驱动生产成本快速增长,养殖收益增幅受限

根据国家奶牛产业技术体系牧场监测数据,规模牧场生鲜奶单位生产成本在经过多年增长后自2014年9月开始进入下降通道,但2018年下半年以来又呈现波动上升趋势(图2-A)。2020年每千克生鲜奶的总成本先下降后上升,从1月的3.37元下降到4月的3.29元后止降反升,到12月份上升到3.46元,4—12月期间单位总成本增长了5.2%。2020年,每千克生鲜奶总成本的平均值为3.36元,比2019年均值高1.2%。2020年生鲜奶单位成本整体上升及4月后快速增长有多方面原因:一是新冠肺炎疫情防控期间各地对道路交通、人员流动等施行严格管控,养殖场普遍面临投入品供应不足与劳动力短缺等问题,导致饲料采购成本和人工成本上升。二是国内玉米和豆粕等饲料成本大幅上涨。根据农业农村部的监测数据,2020年玉米和豆粕价格均呈现上涨趋势,1—12月玉米价格从2.09元/kg上升到2.62元/kg,上涨25.4%,豆粕价格从3.25元/kg上升到3.46元/kg,上涨6.5%。尤其是4月以来成本快速增长,饲料价格攀升是主要驱动因素。

生鲜奶价格连续增长后奶牛养殖的盈利状况得到一定改善。根据国家奶牛产业技术体系监测牧场数据,4—12月原料奶生产的毛利润从0.34元/kg提高到0.70元/kg,毛利润率从9.4%提高到16.8%。从生鲜奶单位价格与单位成本的比值来看,2020年2—7月该比值低于2019年同期,7月后实现反超,全年均值则与2019年基本持平(图2-B)。2020年,国内奶饲比呈现先大幅下降后缓慢上升的趋势。虽然监测牧场毛利润率明显回升,但因为奶价与饲料成本的同步增长,年末奶饲比仅为1.45,仍略低于1.50的理想水平,比2019年年末的1.56低了7.1%,但年末国内奶饲比已高于国际平均水平。国际市场因为奶价回落和饲料价格大幅上升,奶饲比快速回落,从4月最高的1.91降至11月的1.34。

1.4 乳制品进口增速放缓,奶粉和婴幼儿配方奶粉进口量下降

2020年,奶源自给率连续第5年下降,但自给率降幅连续第4年缩小。根据国家海关统计数据,2020年中国乳制品进口总量达到328.1万t,同比增长10.4%,与2019年同比增幅相比下降2.5个百分点;进口金额为117.1亿美元,同比增长5.2%(表1)。全年乳制品净进口323.8万t,折合原料奶1 887.2万t,同比增长9.0%,与2019年同比增幅相比高了1.9个百分点。如果2020年全国奶类总产量按3 544万t匡算,2020年中国奶源自给率为65.3%,与2019年相比下降0.3个百分点。

分品种来看,2020年乳制品进口呈现以下特征:①乳清和奶油进口量有较大增长,进口量分别为62.6万t和11.6万t,同比增幅分别为38.2%和35.2%。②鲜奶、奶酪进口量也有明显增长。鲜奶进口量首次突破100万t达到104万t,同比增长16.8%。奶酪进口量为12.9万t,同比增长12.5%。③炼乳进口量有较大下降,同比减少31.6%,降至2.4万t。④酸奶、原料奶粉和婴幼儿配方奶粉的进口量都有小幅下降,进口量分别为3.2万t、97.9万t和33.5万t,分别同比减少4.9%、3.5%和3.0%。奶粉进口量2016年以来首次下降,婴幼儿配方奶粉进口量也是近年来首次下降。

分来源地看,折合原料奶后,2020年中国乳制品进口总量的45.3%来自新西兰,其次是美国,占13.7%,澳大利亚居第三位,占6.6%(图4)。由于进口产品结构与附加价值不同,按进口额的来源构成与按折合原料奶的来源构成有一定差异。2020年进口总额的53.5%来自新西兰,澳大利亚居第二位,占9.3%,德国居第三位,占6.7%。按原料奶量计算,各来源地进口量占比与2019年相比,美国占比升高了5.5个百分点,白俄罗斯占比升高了1.6个百分点,波兰占比升高了1.4个百分点,其他占比增长国家(地区)的增幅都不足1个百分点。作为中国乳制品的重要进口来源国,自荷兰和法国乳制品进口量占中国乳制品进口总量的比例下降明显,分别下降了4.0个百分点和1.4个百分点,爱尔兰作为来源地在中国进口总量中的占比也有明显下降,降幅为1.9个百分点。以上来源地构成变化表明,中美贸易协定对中国乳制品进口来源结构影响比较明显。

2 2021年中国奶业经济形势展望

2.1 生鲜奶价格回调压力增大

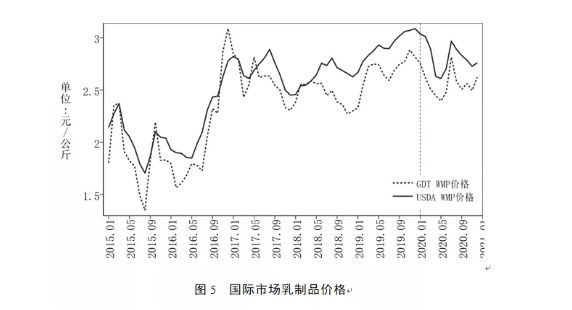

综合考虑国内外市场、生产及需求等因素,2020年国内生鲜奶价格回调压力较大。在国际市场,2021年乳制品价格可能有小幅回调。目前国际市场供求宽松,奶价处于下降通道,并有继续下降的可能,进一步扩大的国内外奶价差距也将增加国内奶价下行压力。根据美国农业部(USDA)数据,2020年年末全球全脂奶粉(WMP)平均价格3 377.63美元/t,同比下降4.08%。2020年年末全球乳制品交易平台(GDT)WMP价格同比下降7.09%。但是,根据IFCN数据,全球平均奶饲比水平较低,将制约全球产出增长,同时全球饲料价格仍将持续处于高位,这些因素将对国际市场奶价大幅下降有抑制作用。在国内,奶价也面临下行的驱动因素。虽然国内奶源供求偏紧的关系暂时不会缓解,但是过去一年奶牛养殖投资对供求关系的影响将开始逐步显现。同时,2021年乳制品消费需求缺乏快速增长的动力,甚至因猪肉价格下行面临下降的压力。由于饲料供求紧张关系及高价格还将持续,生鲜奶价格大幅回调也会得到抑制。但2021年奶牛养殖收益可能偏低。综合以上因素来看,2021年上半年奶价将季节性回调,回调幅度小于2020年,下半年价格回升动力不足,全年奶价将低于2020年水平。

2.2 乳制品消费需求增速可能放缓

2020年消费需求快速增长是驱动产业发展及奶价保持高位的重要动力,但2021年中国乳制品消费需求增长速度放缓的可能性较大。首先,2021年中国经济增速仍有较大的不确定性,将受到国内外新冠肺炎疫情及国际经贸关系等因素的影响。其次,预计2021年上半年生猪生产能力就将恢复到往年正常水平,猪肉价格也将明显回落,猪肉价格下降与猪肉消费需求增长将给乳制品价格带来下行压力,也将抑制乳制品需求增长。

2.3 乳制品进口总量仍将小幅增长

2020年乳制品消费需求增速相比2019年放缓,但是国内原料奶产量增速创近年新高,反映出国内奶业竞争力提升。一方面,随着国内奶业质量管理体系的完善和国内奶业品牌竞争力的提升,消费者对国内乳制品质量的信心和对国内乳制品的偏好都将继续提升,国内消费需求的增长将更多体现为对国内生产的拉动。另一方面,各种多元化、特色化、本地化消费需求的增长也会更多通过拉动国内生产来满足。目前国内生鲜奶收购价格与进口奶粉比价又有较大上升,2021年国际奶价进一步下行,这将给进口带来增长压力,但国内供给增加、乳制品消费总需求增长放缓及国内奶价回调都会对进口增长有一定抑制作用。综合来看,2021年乳制品进口仍可能小幅增长,但同比增速将有明显下降。

3 加快奶业升级发展的思路与建议

3.1 加强市场稳定和风险防控机制建设

2020年初新冠肺炎疫情对产业发展带来巨大冲击,凸显了加强市场稳定与风险防控机制的必要性,在产业内外及国内外经济与经贸关系的不确定性日益增加的情况下,这一问题更是尤为重要。为此,一要加强市场监测预警体系建设,重点监测国内外宏观经济、产业政策、经贸关系、奶牛重大疫病等方面重大事件,以及原料奶购销、饲料加工与库存、乳制品贸易等动态信息,及时发现影响产业发展的重大风险因素及产业大幅波动,并评估风险因素和市场波动对产业发展的影响。二要建立乳制品政策性储备制度,当前可以建立原料奶粉储备,通过储备的收放抑制生鲜奶价格在短期大幅波动。同时可以将乳制品政策性储备与政策性营养补充计划对接,避免储备的过量累积。三是由政府、企业和奶农共同出资建立产业稳定基金,在面临重大冲击时,主要用于支持养殖场户流动性资金的融资需求。

3.2 继续加强产业链利益联结机制建设2020年奶牛养殖的盈利状况得到一定改善,但是此轮原料奶价格增长和奶牛养殖收益提升并没有奶业产业链利益联结机制改革与建设的支撑。一旦原料奶供需关系得到缓解,再加上饲料价格回调和国际低价进口产品挤压,原料奶价格仍将面临较大的下行压力,这也是2021年中国奶业发展面临的一大威胁。近中期,如何提升奶牛养殖业在奶业产业链中的分配地位,巩固奶牛养殖基础,仍是中国奶业发展的主要问题。首先,关键是完善价格形成机制,重点提升奶农组织化水平,发挥奶农组织在原料奶价格形成中的作用,通过建立集体谈判制度提升奶农整体议价能力,通过减少无序竞争、过度竞争对市场波动的放大作用,让奶农更多分享产业发展过程中的增值收益。其次,要加快推进原料奶第三方检测制度,保证标准的一致、稳定和结果的客观公正,避免质量检测成为价格歧视的工具,同时让第三方检测成为中国奶业质量安全和中国奶业品牌的背书。 3.3 要在规范化、标准化的基础上继续促进家庭牧场发展

发展家庭牧场是提高资源利用效率、降低环境成本的需要,是国际奶业发展的普遍经验,更是坚持中国农村基本经营制度的必然要求。为此,一要以家庭牧场发展为导向重构奶业支持政策体系,尤其是奶牛养殖相关的扶持、补贴政策。以家庭牧场为导向不是否定或抑制大规模牧场、公司化牧场的发展,而是避免支持政策对大规模牧场、公司化牧场的倾向性支持。目前对大规模牧场、公司化牧场的倾向性支持强化了其在融资能力、政策资源获取能力方面的优势,是家庭牧场难以发展的重要原因。二要以家庭牧场发展为导向完善生产体系、经营体系和产业体系,重点加强奶牛养殖技术社会化服务体系建设,解决家庭牧场在繁育和疫病管理等方面存在的专用人力资本不足,加快家庭牧场技术进步;按照生产、购销和金融服务三位一体要求加强奶农合作组织建设,解决家庭牧场在经营层面的规模经济和融资约束等问题;构建与家庭牧场发展相适应的收储运服务体系及第三方检测制度等建设,提高家庭牧场原料奶收购、运输等方面的效率。三要多管齐下提高家庭牧场粪污处理与资源化利用水平,具体包括:促进有条件的家庭牧场向种养结合、种养一体化发展,实现粪便就近就地合理还田;加强研发,为家庭牧场提供经济适用的粪污处理技术与解决方案;按循环经济理念促进上下游产业集聚,实现粪污的集中处理与资源化利用。四要以农地经营权配置和保护为重点深化农地制度改革,通过稳定牧场农地经营权,促进养殖场户的长期投资,提高家庭牧场标准化水平和装备技术条件。

3.4 在质量安全的基础上稳步推进奶农办加工及其他奶业新业态、新模式